Em janeiro de 2022, as mudanças climáticas foram apontadas como a principal preocupação para o ano, segundo o Relatório de Riscos Globais divulgado pelo Fórum Econômico Mundial. Enquanto as principais preocupações globais de curto prazo incluíam divisões sociais, crises de subsistência e deterioração da saúde mental, os principais riscos de longo prazo estavam relacionados ao clima.

As mudanças climáticas não são uma novidade. Elas integram há alguns anos o mapa de riscos globais com maior impacto e probabilidade de afetar a prosperidade mundial, mercados e economias importantes. A transição para uma economia de baixo carbono, por exemplo, está fazendo com que novos mercados surjam e outros desapareçam e as empresas precisam estar preparadas para esses novos riscos que, por sua vez, podem gerar oportunidades.

Por sua importância e urgência, as mudanças climáticas vêm contribuindo para a formação de um movimento cada vez maior e relevante de organizações que começam a buscar novas formas de se relacionar e fazer negócios. No caso do setor de seguros, esse tema ganha ainda mais relevância. Como o nosso negócio é gerenciar e assumir riscos, temos que estar preparados para a possível ocorrência desses aspectos que, se mal dimensionados, podem trazer impactos negativos aos nossos resultados.

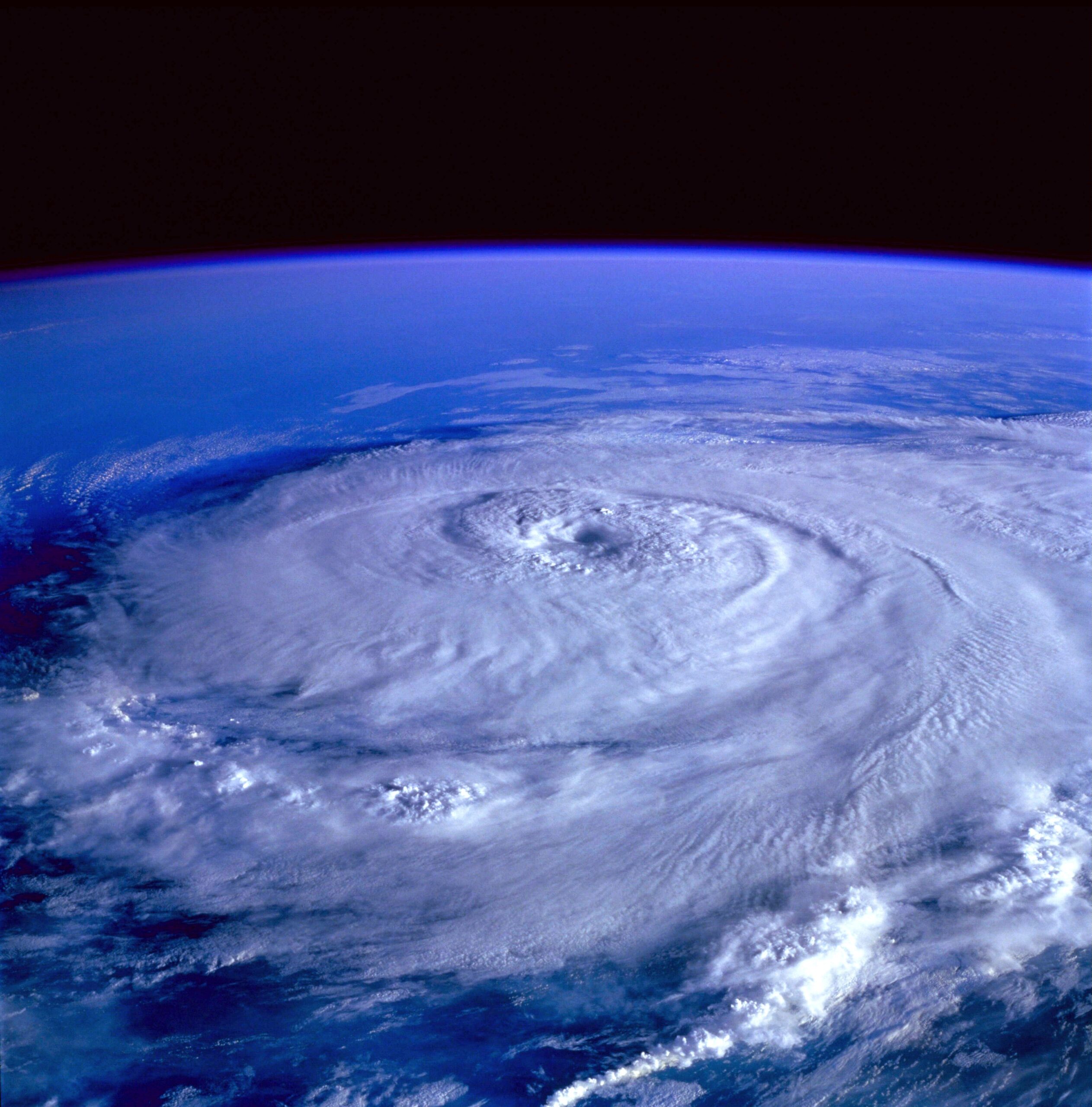

As mudanças climáticas, as catástrofes naturais, entre outros aspectos sociais, geopolíticos e tecnológicos, são riscos que vêm se intensificando e o setor precisa estar preparado para lidar com essas questões. Prevenir é sempre a forma mais segura para evitar colapsos ambientais em um cenário de profundas mudanças como o que vivemos atualmente. Por meio da sua capacidade e expertise de antecipar riscos, as seguradoras já estão naturalmente atentas às ameaças que emergem a partir de aspectos ambientais e são capazes de modificar as condições, frequência e severidade dos itens cobertos por soluções de seguros.

Na visão do setor, o risco ambiental e sua variável climática sempre foi um risco financeiro em sua essência, além de extremamente relevante, uma vez que em nosso negócio oferecemos coberturas para riscos relacionados a fenômenos climáticos como secas e chuvas intensas. Outro ponto importante é que se antes bastava ficar atento ao tema, hoje a indústria seguradora tem a oportunidade de atuar de forma proativa, trabalhando em conjunto com seus clientes, reguladores e o mercado financeiro na busca pela mitigação dos impactos causados por aspectos ambientais e climáticos.

Do ponto de vista do risco climático, vale destacar um movimento importante que vem sendo estimulado em especial pela TCFD (Força Tarefa para Divulgações Financeiras de Informações Relacionadas com o Clima), que recomenda estudos de cenários e testes de stress relacionados a este risco e seus possíveis impactos nos resultados de companhias de diferentes setores, entre eles o de seguros.

A TCFD nasceu em 2015 dentro do Financial Stability Board, o braço operacional de assuntos financeiros do G20, que reúne presidentes de bancos centrais e ministros da economia dos países-membros. Trata-se de uma força-tarefa que abriga uma série de organizações com o objetivo de desenvolver um padrão comum para que empresas possam medir e divulgar os riscos financeiros relacionados ao clima.

Em 2020, um grupo de 22 seguradoras – entre elas, a MAPFRE – reunidas sob o selo do PSI (Principios para Sustentabilidade em Seguros), constituíram uma frente de trabalho para pilotar para o setor de seguros as recomendações da TCFD. O PSI é um compromisso global estabelecido entre as principais seguradoras mundiais e o Unep-FI, a Iniciativa Financeira do Programa das Nações Unidas para o Meio Ambiente. Ele tem o objetivo de incorporar ao setor de seguros os aspectos ASG, tanto do ponto de vista do risco, como da oportunidade, auxiliando o mercado a adotar medidas de prevenção e mitigação desses riscos.

Esse movimento também é visto no mercado de seguros nacional. Hoje, nosso órgão regulador, a Susep, reforça o seu compromisso com a integração da sustentabilidade no setor com a regulação de uma Norma de Sustentabilidade e Riscos ASG, que exigirá a incorporação dos riscos de sustentabilidade junto aos riscos de subscrição, de crédito, de mercado, operacional e de liquidez das seguradoras. Esse é mais um passo dado para auxiliar as seguradoras na mitigação de riscos climáticos e ambientais, assim como na geração de novas oportunidades.

Apesar de não termos, no Brasil, a incidência de grandes desastres como furacões, terremotos e tufões, as chuvas intensas, seca, inundações e vendavais já oferecem riscos para todos. Por isso, precisamos estar preparados para as mudanças climáticas, buscando novas formas de atuar e fazer negócios.

É fundamental que todos estejamos engajados na luta pela ação climática e pela resiliência das operações do setor de seguros.

InPress Porter Novelli

Por Fátima Lima, Diretora de Sustentabilidade da MAPFRE

You may be interested

BB Seguros reforça compromisso com a cultura

Publicação - 25 de fevereiro de 2026Anualmente, a BB Seguros apoia projetos incentivados como ferramenta de transformação social e visando fortalecer o relacionamento com a comunidade. Em 2025, foram 41 projetos apoiados pela…

Desafio agora é transformar adoção em resultado concreto

Publicação - 25 de fevereiro de 2026A inteligência artificial (IA) já ocupa espaço definitivo na rotina das seguradoras, mas o setor ainda enfrenta dificuldades para transformar experimentação em resultado concreto. De acordo com…

Longevos ampliam presença no ambiente digital

Publicação - 25 de fevereiro de 2026De acordo com os dados do IBGE (Instituto Brasileiro de Geografia e Estatística), foi registrada uma evolução histórica acelerada no uso da internet pelos 60+, saindo de 24,7%…

Mais desta categoria