Encontro de Resseguro descortinou avanço do setor que atende à demanda do cenário econômico brasileiro

“O resseguro certamente terá papel importante para a sustentação do mercado segurador em novo ciclo de progresso”. A afirmação do presidente da Confederação Nacional das Seguradoras (CNseg), Márcio Coriolano, durante o 8º Encontro de Resseguro do Rio de Janeiro, traduziu com fidelidade a expectativa dos players quanto ao cenário desenhado pelo presidente da Federação Nacional das Empresas de Resseguros (Fenaber), Paulo Pereira. O encontro aconteceu nos dias 8 e 9 de abril no Rio de Janeiro e reuniu mais de 700 profissionais que atuam no segmento.

Pereira abriu oficialmente o evento com presenças ilustres como, além de Coriolano, dos presidentes Antonio Trindade (Federação Nacional de Seguros Gerais – FenSeg), Robert Bittar (Escola Nacional de Seguros), Roberto da Rocha Azevedo (Associação Brasileira das Empresas de Corretagem de Resseguros – Abecor), do presidente substituto da Agência Nacional de Saúde Suplementar (ANS), Leandro Fonseca, e de Caio Megale, secretário de Desenvolvimento da Indústria, Comércio, Serviço e Inovação do Ministério da Economia.

O presidente da Fenaber destacou algumas conquistas recentes do setor de resseguro, como a obtenção de assento no Conselho Nacional de Seguros Privados (CNSP) e a reversão do entendimento da Receita Federal sobre impostos das resseguradoras admitidas. Na ocasião, Pereira comentou sobre a transformação do mercado nacional, com a entrada das maiores resseguradoras do mundo. “Temos hoje 123 de empresas registradas para operar no país e não falta capacidade para atender à demanda do mercado brasileiro”, garantiu.

Coriolano, por sua vez, lembrou também da pujança das seguradoras, com ênfase no crescimento da arrecadação das companhias em 2018, que atingiu R$ 460 bilhões, o forte ajuste da eficiência operacional das regras de aceitação de riscos, a revisão tarifária observada, o elevado padrão de governança, o redirecionamento de linhas de negócios e a adoção acelerada de processos de inovação.

Já Trindade, da FenSeg, falou sobre o desenvolvimento do mercado de resseguro ocorrido após a sua abertura e privatização do IRB, lembrando que há espaços a serem ocupados, sobretudo nas áreas agrícolas e de infraestrutura. O setor de saúde suplementar foi tema do pronunciamento de Fonseca, da ANS, que abordou o aspecto social do setor e seu dinamismo econômico. Segundo ele, um dos maiores desafios dos players é o financiamento dos serviços, “diante da escalada de preços que ocorre no Brasil e no mundo”.

O secretário Megale teceu comentários sobre o cenário econômico brasileiro, convocando a indústria de seguros a apoiar a agenda de desburocratização e de melhoria do ambiente de negócios para o país retomar o crescimento. “Cabe a nós a articulação para que essa agenda funcione e não apenas no Ministério da Economia, mas também nas agências reguladoras de uma forma geral, nos ministérios e até no STF”, opinou. Para ele, o país precisa de ações estruturais mais consistentes como forma de solucionar entraves fiscais e ligadas à desburocratização.

Cidades inteligentes e clima

De que forma o mercado de seguros será impactado pela transformação cada vez mais veloz de metrópoles em cidades inteligentes? Essa foi a questão central de um painel que reuniu o smart city expert da SmartUp Consulting Firm, Renato de Castro, o gerente sênior de Relações Institucionais e Sustentabilidade da Bradesco Seguros, Ivani Benazzi de Andrade, o chefe-executivo de Resiliência e Operações do Centro de Operações do Rio (Cor), Alexandre Cardeman, e o CEO da VM9, Marcos Marconi. Castro ressaltou o significado do termo smarts cities, ou seja, “lugares onde tudo parece conspirar para fazer a vida das pessoas melhor”, definiu. Segundo ele, as atuais parcerias público-privadas vão ganhar mais um ‘p’. “Teremos quatro ‘pês’, que seriam as parcerias público, privada e de pessoas”.

Marconi dissertou sobre o projeto da startup VM9, a plataforma Smart Data Wien. “O projeto é uma aplicação do conceito de “data laje”. Trata-se de espécie de banco de dados que aglutina diversos tipos de serviços, com dados multidisciplinares. “Esse é ideal para os cidadãos”, justificou. Na visão de Benazzi, o setor de seguros é um “parceiro irremediável e protagonista” no processo de desenvolvimento de smart cities. “O conceito de sustentabilidade de uma cidade inteligente virá por meio da mudança de mentalidade das pessoas e também através de parcerias”, complementou.

Os eventos catastróficos também foram debatidos em painel específico, com a abertura de Rubem Hofliger, diretor de soluções públicas da Swiss Re para a América Latina. Hofliger advertiu sobre seguros que não acompanham o crescimento dos ativos públicos. Somente quando acontece uma catástrofe, percebe-se o volume das perdas seguradas. “Há brechas cada vez maiores. A responsabilidade acaba recaindo sobre os governos, que não incorporam a cultura securitária em suas políticas públicas”, alertou.

A chefe de distribuição e líder de paramétrico da AXA XL, Stéphane Godier, por sua vez, lembrou as atuais alterações climáticas no mundo e seu “impacto econômico cada vez maior”. A executiva justifica que não há mecanismo de mercado mais eficiente que os seguros paramétricos, pois estes protegem a sociedade. Outro questionamento partiu de Frederico Ferreira, CEO da Austral Seguradora. “Por que o seguro paramétrico não decolou ainda? No Brasil, a gente acredita que não vai acontecer nada”. E Chris Cadorna, sócio da HFW, comentou aspectos jurídicos dos dados do seguro paramétrico. “Para um seguro ser válido, o segurado precisa ter interesse. Na sua visão, o governo não está contratando um seguro para indenizar a si próprio, mas sim a toda a população.

Sem dúvida, o tema relativo a alterações no clima obteve espaço privilegiado nos debates do 8º Encontro de Resseguro. O painel “Como o resseguro pode ajudar a resolver a lacuna de proteção” chamou a atenção do mercado sobre o aumento do número de catástrofes no planeta e reuniu Antonio Trindade, CEO da Chubb e presidente da FenSeg, Luiz Roberto Cunha, professor de Economia do Centro de Ciências Sociais da PUC-Rio, e Rodrigo Botti, CEO da Terra Brasis Resseguros.

Presença aguardada por todos, Moses Ojeisekhoba, CEO Reinsurance Swiss Re, explicou sobre as oportunidades e desafios do mercado de seguros e resseguros no Brasil e no mundo. Moses listou temas importantes, entre eles o recrudescimento das ocorrências de tragédias climáticas nos cinco continentes. “São dados que nos obrigam a repensar as ferramentas de gestão de riscos relevantes e a oferta adequada de seguros. A América do Sul foi um dos continentes mais afetados por catástrofes naturais nos últimos dez anos, com perdas avaliadas em US$ 200 bilhões, alertou”.

Cunha, da PUC-Rio, explicou que as alterações bruscas e dramáticas no clima impactam a indústria de seguros em todo o mundo. Citou como exemplo o temporal que causou destruição e mortes no Rio de Janeiro no primeiro dia do evento, 8 de abril. “Sem investimentos mínimos, eventos climáticos causarão impactos e tragédias mais amplas”. Já Botti, da Terra Brasis, comparou o mercado de resseguros no Brasil e dos Estados Unidos: “No país norte-americano, produtos de vida têm bastante penetração, assim como o de automóveis. A proteção a acidentes de trabalho é algo que provém do sistema público e não do setor privado”.

Tecnologia e RC ambiental

Blockchain (protocolo digital que possibilita o armazenamento e compartilhamento de dados) e a promessa de simplificação de processos e otimização de eficiência nas seguradoras foram tema do painel coordenado por Paulo Botti, do Conselho de Administração da Terra Brasis Resseguros. Antony Eliott, chairman da B3i enfatizou o campo aberto à criação de aplicações da tecnologia no setor, destacando como tais soluções poderão simplificar processos e otimizar a eficiência das companhias. “Para o Brasil, é uma oportunidade imensa de reduzir custos de operação e aumentar a eficiência”, emendou.

Marcelo Hirata, diretor de tecnologia e inovação do IRB Brasil RE, citou exemplos de apostas em aplicações baseadas em blockchain no Brasil, enquanto Keiji Sakai, diretor da empresa de tecnologia R3 no Brasil, assinalou que um facilitador da difusão das aplicações baseadas num protocolo digital é o interesse dos reguladores pelo tema. O diretor técnico da Tokio Marine, Luis Felipe Smith, a área de grandes riscos possui ampla abertura para soluções como esta. E lembrou a complexidade do segmento, no qual as resseguradoras têm forte atuação.

Além da tecnologia, os seguros ambientais compuseram a pauta do evento, trazendo à tona os acidentes das barragens de Mariana e Brumadinho, cujo impacto modificou o cenário e a dinâmica deste tipo de proteção. Gerente regional para a América Latina de riscos ambientais da Chubb, Fábio Garcia Barreto, trouxe dados sobre seguros ambientais no Brasil em painel conduzido por Márcio Guerrero, superintendente da HDI Global. Tais dados apontam para um total de 27 seguradoras que operam nesta modalidade. Destas, 17 têm produção na carteira e nove, a produção ultrapassou R$ 1 milhão em 2018.

Barreto revelou que as companhias continuam oferecendo proteção às mineradoras, porém são seletivas quanto a oferecer o seguro às barragens. Em sua análise, o mercado de resseguros “freou a capacidade para riscos de mineração e barragens. Normalmente, os acidentes recentes são o tipo de sinistro que ocorrem num intervalo de dez anos, mas no Brasil ocorreram em menos de três e várias cidades ainda estão preocupadas com suas barragens”, ressaltou Barreto. Pery Saraiva Neto, sócio-diretor na Pery Saraiva Neto Advogados, preconizou a necessidade de maior clareza do seguro ambiental, as coberturas oferecidas e que sejam analisadas as expectativas em torno da aplicação do seguro.

Energia e D&O

A plenária “Matriz energética brasileira – mudanças e investimentos” trouxe à tona questões fundamentais sobre abastecimento responsável. Segundo Roberto D’Araújo, diretor do Instituto de Desenvolvimento Estratégico do Setor Energético (Ilumina), a transformação da matriz energética brasileira, a partir das variantes renováveis de energia, irá gerar um impacto no mercado. “Ainda esbarramos, contudo, em questões legislativas, regulatórias e, sobretudo, ambientais. Não podemos falar em matriz energética sem falar em questões ambientais”, alertou.

O CEO South America da Allianz Global Corporate & Specialty, Angelo Colombo, ressaltou a necessidade do mercado de fontes renováveis evoluir rapidamente no Brasil. Para ele, o setor de seguros está atento às possibilidades de negócios na matriz energética do país. Sócio-diretor da RegE Barros Correia Advisers, Tiago de Barros Correia, ponderou sobre a profunda transformação tecnológica do setor de energia. Lembrou que a mobilidade elétrica é um caminho sem volta e impõe uma transição acelerada no setor automotivo: “São modelos de negócios no setor de energia que vão ameaçar modelos já existentes”.

A agenda do encontro sobre resseguro abriu espaço para o D&O. Os efeitos da Lava Jato estão transformando este tipo de seguro e, caso se dissemine o não adiantamento dos custos de defesa, a proteção perderá sua finalidade. Esta foi uma das conclusões a que chegaram os participantes do painel técnico. Cassio Gama Amaral, sócio do Mattos Filho Advogados, disse que o D&O objetiva adiantar os custos de defesa, ainda que o administrador tenha cometido ato doloso”. Mas lamentou: “Isto tira o objetivo do D&O, ou seja, adiantar os custos de defesa. Gostaria de ver o D&O voltando às suas origens”

Rodrigo Bertuccelli, vice-presidente de clains lange da Chubb, acrescentou: “Se tirar o custo de defesa do D&O, está se esvaziando o produto. Deve-se pagar e quem for responsável, terá de reembolsar”.

Transporte e cyber risk

O marco regulatório dos transportes de cargas colocará o setor securitário diante de desafios, exigindo uma mudança de comportamento do mercado em geral, avisou Paulo Robson Alves, da AXA XL, no painel “Os desafios atuais do seguro de transporte”. Participaram do debate Paula Rodrigues, sócia do escritório CGVF Advogados e Alfredo Chaia, diretor-geral da Internacional Risk Veritas. “Há uma necessidade de ambientação. Estamos cada vez mais numa era de dinamismo e o seguro de transportes precisa se adaptar e tentar acompanhar esse dinamismo”, pontuou Paula.

Chaia defendeu que o marco regulatório é uma medida que está interessando muito mais ao debate para quem contrata do que em razão da natureza do risco. “As discussões de responsabilidade por contratação e os debates sobre a complexidade e a interdependência, continuam grandes”, acrescentou. Contudo, Chaia assinala que o transportador assumirá uma responsabilidade “progressivamente maior” em função da complexidade cada vez mais acentuada do produto.

Ao final do encontro, um painel que discutiu cyber risk e a Lei Geral de Proteção de Dados (LGPD) também atraiu as atenções. “Quanto mais digital forem a sociedade e as empresas, maior a possibilidade de um risco catastrófico provocado por um cyber ataque”, afirmou Gustavo Galvão, head de subscription de comercial e consumer lines da Argo. Glauce Carvalhal, superintendente jurídica da CNseg, falou sobre as ameaças: “Até 2019, poderá chegar a US$ 2,1 trilhões o montante de prejuízos de riscos cibernéticos. Cerca de 250 dias é o tempo médio que as empresas levam para descobrir os ataques”.

Na visão de Daniel Haddad, CEO da CECyber, o uso mais intensivo de dados provocará o aumento dos ataques cibernéticos. “No Brasil, os custos com ataques alcançaram US$ 14 bilhões nos últimos 12 meses”, alertou. Já Marcia Cicarelli, sócia da área de seguros e resseguros do escritório Demarest, fez uma apresentação da LGPD. “Há a necessidade de mapear o fluxo de dados na organização; levantar quais e como os dados são coletados, a finalidade, porque e por quem a coleta de dados é feita”, avaliou. Flávio Sá, gerente de linha financeira da AIG, considera que as empresas têm de saber quais são as medidas para responder a um incidente. “O plano de mitigação tem de estar pronto no momento em que surge o risco”.

Promoção à igualdade está na ordem do dia

Os debates que norteiam os vários segmentos da sociedade e seus aspectos multiculturais chegaram ao mercado de seguros. Hoje é imprescindível o respeito às diferenças de raça, gênero e religião para que haja fluxo de normalidade no relacionamento e nos negócios. Um mercado sustentável, enfim, foi a tese sustentada pelas participantes do painel técnico “Diversidade em Ação”, coordenado pela presidente da Associação das Mulheres do Mercado de Seguro (AMMS), Margo Black.

Além de tratar dos desafios relacionados à participação feminina no setor, o painel abordou a realidade vivida pelo segmento LGBT, negras, jovens e idosas nas companhias seguradoras e resseguradoras.

Maria Helena Monteiro, diretora de Escola Nacional de Seguros (ENS), apresentou a situação das mulheres no mercado com base na última pesquisa sobre a presença feminina no setor. Embora as profissionais sejam maioria na base da pirâmide das corporações, somente 1,4% delas consegue chegar aos cargos executivos, alcançados por 4,7% dos homens. Segundo Maria Helena, um homem possui três vezes e meia de chances a mais de tornar-se executivo.

A diretora de Relações de Consumo e Comunicação da CNseg, Solange Beatriz Palheiro Mendes, por sua vez, salientou os esforços da entidade e do segmento para promover a igualdade. “Nosso setor tem o dever de ser o reflexo da sociedade. A diversidade está no DNA do mundo segurador”, declarou.

Ana Carolina Mello, conselheira da AMMS, ressaltou o apoio recebido por várias companhias e revelou que os sinais de combate às desigualdades são animadores. “É forte a percepção de que grandes seguradoras e resseguradoras estão trabalhando para mudar essa situação”, admitiu.

Solange Guimarães, superintendente de Comunicação Institucional da SulAmérica narrou experiências como mulher negra no mercado e afirmou que o enfrentamento dessas questões é fundamental para o desenvolvimento do setor. “A empresa que não tem olhar para a diversidade, não tem olhar para o futuro”.

You may be interested

Benefícios de uma plataforma integradora para massificados

Publicação - 14 de janeiro de 2026O consumo digital criou uma nova expectativa: a de que qualquer aquisição, de um eletrodoméstico a um serviço financeiro, deve ser concluída de forma rápida e sem…

Títulos de Capitalização passam a ser aceitos como garantia

Publicação - 14 de janeiro de 2026A entrada em vigor do uso de Títulos de Capitalização da modalidade Tradicional como garantia em operações financeiras representa um avanço inédito para o setor. Com a…

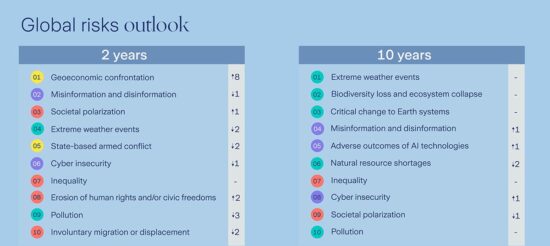

Global business challenged by rapid emergence of a new age of competition

Publicação - 14 de janeiro de 2026Global business leaders are facing mounting risks, as deepening geopolitical divides, along with growing technological and societal challenges, are expected to continue to shape the business landscape…

Mais desta categoria